(原标题:高带宽网络加速建设 光通信望快速发展)

全国工业和信息化工作会议26日在北京召开。会议要求,2017年,加快推进信息通信业转型发展,夯实网络强国建设基础。加快高速宽带网络建设,部分城市提供1G超高带宽服务。

机构认为,电信市场在接入、城域、骨干市场交替发力下,预计未来几年将保持稳步增长。

兴业证券研报表示,从传统通信基本面角度,4G建设高峰已过,整体资本开支开始进入下降周期,而5G尚还遥远,预计要在2020年方能开始商用。因此,企业多面临未来业绩增长瓶颈或下滑压力。从运营商投资来看,随着铁塔公司整合资产完成,运营商领导层互换,运营商面临再平衡机会,或将带来一定的变革,或将给运营商带来一定机遇。从设备投资来看,宽带投资成为十三五规划重点,是其中结构性亮点,尤其是光纤光缆子行业(1)移动16年底光纤招投标量同比增长近50%;2)政府在推进农村宽带的建设;3)受益于价格上涨,利润增厚明显(自有光棒企业50%以上)。

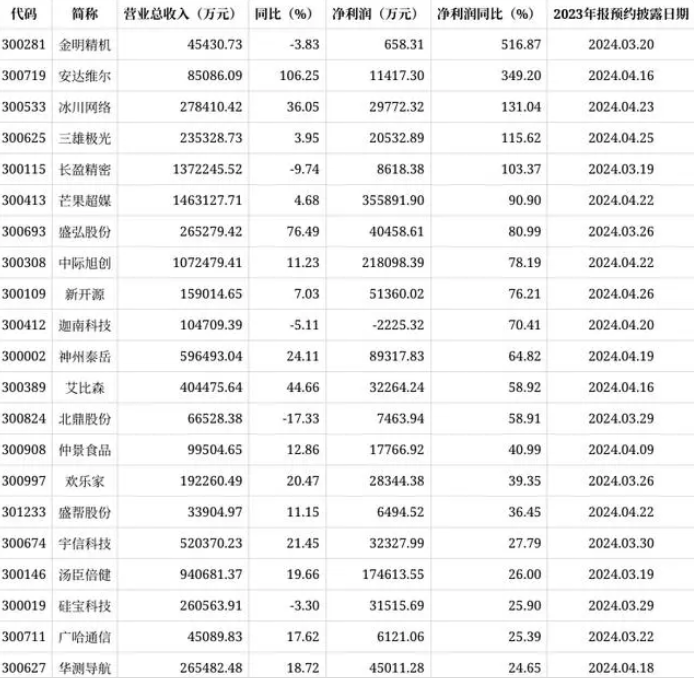

相关概念股:

光迅科技:高端芯片符合预期,光通信持续景气

高端芯片研发进度符合预期。公司是我国光电子芯片领域最具竞争力的企业,已具有10G全系列芯片研发、制造和封装能力,其中10GEML芯片近日已经于法国ALMAE实现小规模量产,并在大连藏龙完成封装。按照计划,25G高端芯片(包括DFB和EML)将在明年下半年完成客户认证,并于年底出货。

数据大爆发,成为光模块主要增量需求。流量爆发增长,带动光通信上下游需求,数据中心带动光模块需求快速增长,成为继运营商CAPEX之外的主要投资驱动。公司占据光器件领域全球6%、国内40%左右份额。目前,订单饱满,产能充足,华为等集成商需求旺盛,加上云计算企业的建网推动,有望保障公司明年营收实现40%左右的高增长。

产品结构优化有望带来明年毛利率提升。受中低端市场竞争激烈影响,今年公司整体毛利率水平略有下滑。当前,公司正在经历从中低速率产品向中高速率产品的切换,并力争在高端市场形成突破。明年随着自产芯片逐渐出货以及高端产品比例不断提升,毛利率有望触底回升。未来将通过加强自主芯片研发力度提高25G、100G产品占比,带动整体盈利水平的增强。

设立光电创新中心,整合光电子产业链。为布局高端光芯片研发,公司在武汉设立国家级光电子创新制造中心,并对美国子公司大幅增资设立海外研发中心,实现技术的产业化和制度的探索创新,在立足成为全球前三光模块巨头的同时,加大在硅光以及光纤传感器、光纤激光器,大功率激光器,红外光探测等新产品领域布局。

目标价110元。判断,今年有望维持25%左右的增长,实现3亿左右净利,明年随着光通信持续高景气和毛利率企稳回升,净利增速将超过营收增长。当前市值对应今年PE53倍左右,明年35倍。近期股价调整,提供很好的买入机会,考虑到光通信行业景气以及公司在光芯片领域的稀缺性,给予2017年50倍PE,目标价110元。

光维通信:转型跨境电商,双轮驱动值得期待

光维通信是国内光通信测量细分市场第一。光维通信是一家提供光通信网络部署及检测解决方案的综合供应商,针对不同客户个性化需求,提供定制化的光通信网络部署及检测方案集成与服务,不仅为客户提供部署及检测方案设计、通用或专用设备仪表的配套供应,还提供物流配送、技术培训、后续维修等一揽子综合服务。公司在光通信领域近20年的沉浸,如今已经做到国内光通信测量细分市场第一。

“宽带中国”战略推进光通信行业快速发展,公司主营保持稳定增速。“宽带中国”战略提出到2020年固定宽带接入用户数目标4亿户,目前还有很大空间。国内光通信市场在经历了13-14年的低谷期后再度进入增长轨道,公司在光通信网络部署及检测细分行业一直名列前茅,公司利用进入行业较早的先发优势在细分行业中高端继续占有较大市场占有率,同时积极开拓海外市场;公司拓展新业务进入智能电网领域,下属企业光维电力在2015年完成产品布局后,2016年在数个省份取得实质性收入。

打造中国第一营养品垂直电商平台。公司旗下的电商平台“酸橘子”是一家经营进口营养品的垂直细分类跨境电商。据不完全统计,目前国内进口营养品市场大约有500-700亿的市场规模。“酸橘子”通过提供咨询和营养定制服务,已经积累了一百万以上的线上注册用户,是国内最大而且最知名的海外营养品的线上购物平台。

投资建议:公司在光通信测量领域积累了近20年的行业经验,积累了大量的运营经验、客户资源和品牌影响力。在行业内部竞争加剧,增速趋缓的背景下,公司仍将利用以往的先发优势和行业积累,通过精细化严控成本,牢牢握住相应的市场份额。“酸橘子”的进口营养品跨境电商业务受益于大健康背景下旺盛的消费需求以及跨境电商的政策红利,未来几年将取得迅猛发展。

烽火通信:增速环比加快,光通信提供增长基石

公司公告2016年前三季度实现营业收入120亿元,同比增长29.8%;归属于上市公司股东的净利润5.31亿元,同比增长20.0%,ROE为7.6%,同比提升0.8个百分点,实现EPS0.51元,业绩符合预期,略好于市场预期。维持“强烈推荐-A”,建仓良机,6个月目标价40元。

业绩符合预期,光通信景气提供业绩基石:前三季度营业收入120亿元,归属上市公司股东净利润5.31亿元,分别同比增长29.8%、20.0%,相比半年报,增速分别提升3.7、3.6个百分点。其中,第三季度实现收入42.8亿元,净利润1.44亿元,分别同比增长37.2%、30.6%。一方面,受益光通信行业景气度向上,包括中移动光纤到户、高清视频爆发,云计算、数据中心快速建设等因素拉动;另一方面,去年同期基数较低(此前判断由于去年的低基数,因此今年三季报业绩增长的确定性较强),也是三季度环比提速的原因之一。

分产品看,光棒产能制约推动光纤光缆量价齐升,公司棒纤缆一体化能力突出,中国移动近期公布2016年光纤光缆以10.5%的份额排名第五;中移动接入网加大投资,公司在分工器招标中份额排名第一;此外,预计明年10GPON开始上量,采购占比有望达20%左右,烽火在今年的实验网招标份额保持领先,新品实现卡位优势。认为,公司在光通信全产业链上的综合实力将为业绩的提升提供强有力的支撑,全年业绩将维持30%以上的增长。

毛利率有所下滑,费用整体平稳,现金流支持项目建设力度加大:前三季度综合毛利率为24%,同比下降2个百分点,但第三季度毛利率相比二季度环比提升2.4个百分点。费用方面,受益于业务规模的扩大以及光通信行业供应短缺行情的延续,销售费用率为7.5%,同比下降0.5个百分点,管理费用率为11.4%,同比下降1.1个百分点。而受益于汇兑损失的减少,财务费用同比下降了43.2%;现金流方面,经营性现金流量净额同比下降233%,主要原因是采购付款较多所致,同时投资活动产生的现金流量净额同比下降55.4%主要是烽火研发中心项目和子公司相关产业项目的投入所致。存货继续保持高位,但环比基本持平,主要为库存商品和发出商品为主。

建议四季度积极布局:预计公司16-18年EPS分别为0.86元/1.16元/1.49元,采用分部估值法,烽火星空保守市值100亿,光通信合理市值300亿,目标市值保守400亿。考虑到公司光通信未来三年充分受益行业景气,网络安全龙头价值极具稀缺性,以及信息化转型带来长期增长空间,维持6个月目标价40元,对应16-18年PE分别为32/24/19倍,预计,公司11月中下旬增发过会、高管股权激励行权,第四季度到明年的增速会持续体现。

[责编:heyan]