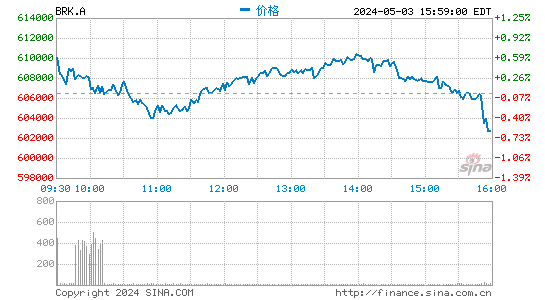

查看最新行情

1958年他总资产只有16万美元,而如今88岁高龄的巴菲特早已是世界名列前茅的富豪。不管是金融界还是普通百姓,很多人把巴菲特尊为投资大神。巴菲特对价值投资的方法论一直被大家当作理财秘籍。

01

美科技股突然遇冷

从这个数据我们可以看到,“股神”巴菲特旗下伯克希尔-哈撒韦公司披露的文件显示,去年四季度少量减持了第一大重仓股苹果的289万股股票,大约减持了总持有数量的1.14%。

苹果股票在伯克希尔公司股票投资组合中的市值占比也从2018年三季度末的25.8%降至2018年末的21.5%。(需要说明的是:伯克希尔去年四季度减持的289万股苹果股份,是伯克希尔旗下另一名投资经理减持的,巴菲特自己管理的并没有减持。)

此外,在去年三季度刚增持超过4100万股的甲骨文后,第四季度该公司股票已被巴菲特清仓。

不只是伯克希尔,索罗斯基金管理公司提交的持仓报告对科技股更不友好。报告显示,去年四季度索罗斯基金管理公司几乎清仓了所有科技龙头股,包括动视暴雪、AMD、苹果、微软、奈飞。此外还减持了AT&T、亚马逊、迪士尼、高通等。

摩尔资本管理也小幅减持亚马逊、微软、脸书。老虎环球基金则清仓推特。

▌与美科技类股票普遍遭资本大鳄打入冷宫相比,金融股却被资本大鳄竞相追捧:

第三季度一开始,伯克希尔就火急火燎的开始抄底银行计划。在该季度,伯克希尔增持了1440万股摩根大通,股票持有量达到5010万。同时,增持1890万股美国银行,股票持有量达8.96亿,市值220亿美元。此外,还增持了约300万股纽约梅隆银行,约400万股美国合众银行。

▌股票市场,没有无缘无故的爱。也没有无缘无故的恨,股神也一样!到底金融股有何魅力让股神倾心呢?

这就要从1988年的这笔交易开始说起,当伯克希尔宣布持有6.3%的可口可乐公司股权之后,巴菲特接受了《塔特兰大宪章》的采访:

“让我们假设你将外出去一个地方十年,出发之前,你打算安排一笔投资,并且你了解到,一旦做出投资,在你不在的十年里,不可以更改。你怎么想?

如果我确定,我确定市场会成长,我确定领先者依然会是领先者——我指的是世界范围内,我确定销售会有极大的增长,这样的对象,除了可口可乐之外,我不知道还有其他公司可以做得到。

我相对可以肯定,当我回来的时候,他们会干得比今天更好。”

02

“懒人”和“懒公司”赚大钱

这段话说出了一个普通人也可以做到的价值投资的思想,投资自己看得懂的公司,并且是不用创新就能持续赚钱的,试想一下哪个公司可以像可口可乐一样只靠一个配方就能连续涨十年的?

银行股也一样,主要盈利模式百年来都一样,不需要太多创新也能持续赚钱,尤其是美国金融业靠美元制霸全球,有得天独厚的护城河优势,股东躺着每年拿分红就行,就像巴菲特说的,你十年不看也不用操心,不像科技股的命运,不创新就会死,两年不变就会被市场抛弃,比如当年伟大的柯达和诺基亚。

这种懒人无为而治的思想在A股似乎格格不入,大家每天都在追求跨界并购和新概念,上市公司也在迎合着股民,散户对追进涨停板津津乐道,闭市后对新概念评头论足,俨然半个专家,真是下了功夫,看似是双赢的局面,但事实反而相反,涨停像过眼云烟,没人能在追涨停板中变成首富,要不马云早就问鼎全球了,猫哥敢说这两年在A股跑得快的人都没声音了,可巴菲特依旧每天喝两罐可乐。

其实A股也存在慢就是快的“懒公司”,贵州茅台、伊利股份、云南白药,万科……都是10倍以上的大牛股,曾经有个段子,一个罪犯被关了十年,回来后账户多了几个0。

03

金融行业在逆势走强

2018年四季度,苹果股价下滑了30%,至今还弱势整理,而美国银行却顽强收复了失地,从K线对比之后高下立判,看来“股神”的选择是有技术支持的。

04

2019年大A的银行股有没有机会?

既然巴菲特这次重点加仓银行和金融股,对我们是不是一个暗示呢?“股神”的思维在于比常人看的远。但是大家对中国银行股仍然有很多顾虑。

市场上一直流行的几个说法是:

1. 影子银行是个雷,谁知道背后藏着多少不良呢?

2. 中国的银行是国家的,银行要讲政治,要服从调控;

3. 中国银行股盘子大,分红太少;

06

下面猫哥简单分析一下我们A股的上市银行投资价值

A股银行股大面积“破净”

五大国有银行纷纷破净,市净率均低于1倍。股份制银行中,除了招商银行外,其他全部破净,而这其中华夏银行更是以0.69倍的市净率在银行股中“首屈一指”。

猫哥认为现阶段的低估也是有道理的,由于我国企业的融资方式是以间接融资为主的,五大国有银行长期破净在于承担有形之手调控经济的责任,为股东创造盈利并不是首要任务,因此大家也不用完全复制股神的操作,毕竟美国的银行和中国的银行还是有本质区别的,美国的股息分红很高,制度也健全,更何况巴菲特是长期大资金投资。反观A股。我们散户如果追高买入银行股很可能一年收益还跑不过货币基金。

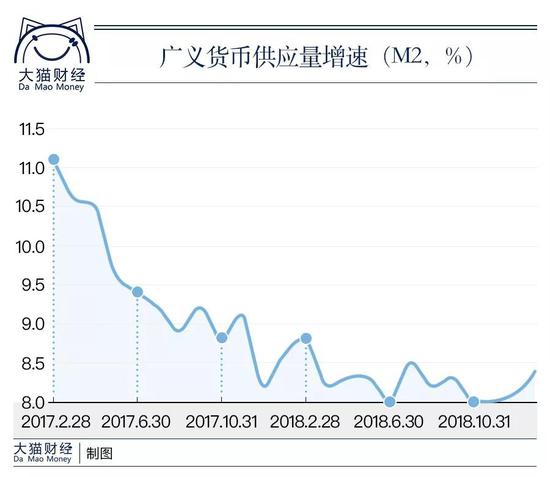

此外,银行业同质化严重,银行业的资产规模以及利润都是非常确定的随着M2与GDP增长的,而国民生产总值季度增速(GDP)持续回落,M2也在底部区间震荡,预示今明两年的宏观数据大概率会差强人意,对中期股价形成压制。

资管新规下,银行的不良会重新上升

如果经济下行加速,在民企违约率较高的环境下,银行继续加大对民企的信贷投放,银行不良率就难言见顶。而资管新规限制了银行不良出表的能力。银行的不良会重新上升,很多机构也认为2018年银行的数据靓丽主要由于18年是银行业的不良拐点以及息差拐点,对2019年银行的不良率感到悲观。

猫哥的建议

一方面由于资管新规的实施,银行真的很缺资本。另一方面,各种宏观数据预期并不好看,猫哥判断2019年银行股可能出现高位区间震荡走势,由于银行股走势和中国经济走势是密切相关的,如果整个实体产业还处在一个L形调整状态当中,银行股很难有高收益率。

散户最简单的办法就是盯着GDP数据变化,等待GDP探底回升,银行的利润会随着GDP增长而增长。那时可以考虑布局比较稳健的四大行与股份制中的招行。