讲到指数基金,大家都不知道无法绕开巴菲特这个“标签”。

我们都很羡慕巴菲特在投资上的巨大成功,他的投资之路是否可以复制呢?在被问到如果回到30岁,攒到了第一个100万美元应该怎么做时,巴菲特回答,“我会把所有的钱都投资到一只成本费率低的追踪标准普尔500指数的指数基金上,然后继续努力工作。”

作为一个主动型投资者,巴菲特为何如此钟情于把资金投资于指数基金呢?

其实,这种想法并非突然,早在上世纪九十年代,巴菲特就开始在公开场合表示对于指数基金的推崇,他曾经数十次公开推荐指数基金。

那么问题来了:投资个股和指数基金有什么不同呢?其实最大的一个不同,在于指数有不断新陈代谢而保持长生不老的能力,这个是个股所不具备的。

指数特有的新陈代谢

比如可以通过举道琼斯指数的例子,来说明指数的新陈代谢能力。

美国最知名的指数是道琼斯指数,它诞生于一百多年前。最初道琼斯指数有20个成分股,从100点起步。结果100多年过去了,道琼斯指数从100点慢慢涨到了今天的近两万点。而最初的20个成分股,先后一家家衰落,更换新的公司进来。到今天,只有一家通用电气还在里面。

指数基金可以通过吸收新公司替换老公司的方法,实现长生不老。

理论上指数的寿命与国家政府的寿命等同(指数基金不一定是长生不老的,因为基金公司不一定会永续运作。但是指数的规则是公开透明的,有一定资金量之后,完全可以自己仿照指数的规则去制作指数基金。这种自制指数基金,也可以变相的将指数基金变得永续)。

国内也是如此,我们可以看国内第一支指数基金50ETF的持仓。在2005年初到如今,其前十大持股也早已“沧海桑田”:原来的前十大持股,仍然留在前十名的还有招商银行、民生银行、浦发银行三家。像上港集团、宝钢、武钢,2005年时还是上证50成分股,但到今天,已经不在上证50之中了。我们现在看到的上证50成份股,估计二三十年后大多数也都不在了,不管它们现在多么声名赫赫。

这种新陈代谢带来的永续能力,个股是不具备的。

根据研究,标普500公司成份股的生命周期,1958年是61年,1980年是25年,到了2011年,只有平均18年的生命。随着商业竞争的日益加剧,上市公司的平均生命周期还在不断缩短。国内也是如此,公司的平均寿命并不长。在单个公司上构建投资组合,风险其实非常大。

这就是投资个股和指数的区别。

不是所有的指数都有新陈代谢能力

虽然说指数基金具备新陈代谢能力,但实际上并不是所有的指数都有新陈代谢,只能说大多数指数具备。典型的例子是上证综指。综指一般包括全部上市公司,所以上证综指会把上海交易所几乎所有股票都包括。但是A股退市制度不够完善,这就导致综指会被动纳入很多新公司,却无法大量剔除老公司。

反观美股,拥有很好的退市制度,平均每年有几百家公司退市。有上市有退市,能保持很好的活力。

没有完善退出制度,就像没有下岗制度的公司,员工没有下岗的危机感,如何保持活力呢?美股就像施行末位淘汰制的公司,员工更有紧迫感。好在这一点国内市场也在不断改善,A股业绩造假等的公司退市越来越严格,未来还是有指望A股新陈代谢的能力提高。

有数量限制的指数,自带新陈代谢

我们投资的指数基金,基本都是有数量限制的品种。这些有数量限制的品种,因为名额有限,所以必须有进有出,保持新陈代谢。

像中证红利,短短5年,成份股区别就有很大变化。因为红利指数是按照股息率来挑选股票的,股价大涨大跌、分红增加减少,都会影响它挑选股票。而它的成分股数量又有限制,所以就会不断的剔除不满足条件的公司,纳入新的公司,来保持活力。这种有数量限制的指数,大多都具备新陈代谢的能力。

总结

永续经营是每一个企业都梦寐以求的,但过往经验来看能实现这样目的的企业寥寥无几,想要挑出这样的公司更难。指数基金却可以能达到这个时间长度:通过不断的吸收新公司,替换不符合要求的公司,指数基金可以“永葆青春”。

所以如果我们想为自己的一生,构建一个长达几十年的投资计划,指数基金就是非常好的备选选择了。

除了“长生不老”,指数基金还具备规则透明、费率较低、仓位高、宽基行业产品丰富等特点,成为把握市场机会的重要工具,市场涨跌难以把控的情况下,定投指数基金成为长期把握市场机会的可选方式。

指数基金靠“新陈代谢”可实现“长生不老”吗?

免责声明:本网提供最热门新闻联播资讯,本篇内容来自于网络,不为其真实性负责,只为传播网络信息为目的,非商业用途,如有异议请及时联系tomrs@qq.com将予以删除。

长沙新闻网推荐资讯

-

山东中小企业多项指标全国居前,“小身板”迸发大能量

今年6月,历时2年打造的临沂钢投氢能产业基地项目完成调试。 这一现代化氢能产业基地,有个变废为宝、重构价值链的关键环节由烟台东德实业有限公司承建:经由压缩、净化、脱碳

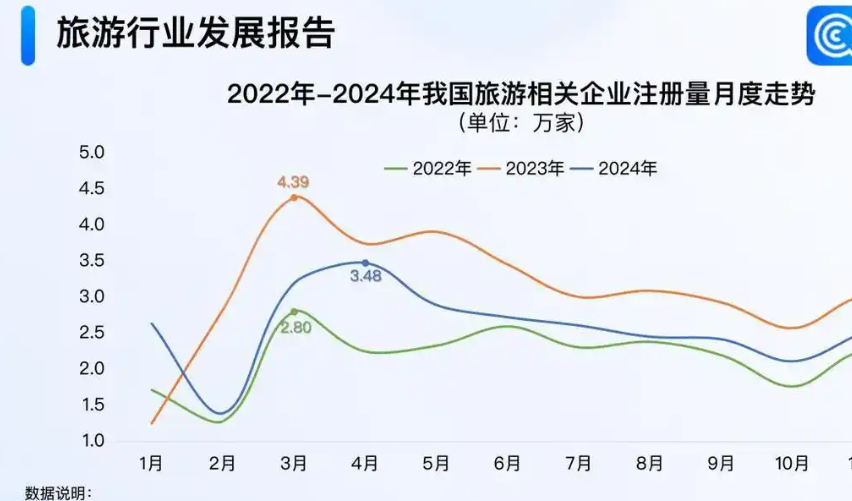

春节旅游开门红 去年旅游企业注册量超30万家

2月5日,文化和旅游部公布2025年春节假期文化和旅游市场情况。经文化和旅游部数据中心测算,春节假期8天,全国国内出游5.01亿人次,同比增长5.9%;国内出游总花费6770.02亿元,同比增

湖南企业税收贡献“四张榜单”出炉!新兴产业、县域企业表现亮眼

原标题:湖南企业税收贡献“四张榜单”出炉!新兴产业、县域企业表现亮眼 烟草、石化企业稳坐前排,比亚迪拿下三榜前十,新兴产业、县域企业贡献亮眼……9月2日,2023年度“湖南

以人才高质量发展推动企业创新转型

在制造业高质量发展的浪潮中,伯恩光学作为行业领军企业,深知人才是企业创新发展的核心载体。为了配合企业高质量发展转型,加速工业4.0实践,伯恩光学通过伯恩学院这一平台,从干部管

提前对接主动服务 德阳电力助力企业“开门红”

春节大假后,2月19日至21日,国网德阳供电公司积极对接了解企业生产恢复计划,主动协助指导客户开展复工前设备检查,及时安排客户经理上门办理恢复用电手续,确保复工用电安全可

梅德韦杰夫谈台海问题,批美国对待“一个中国”的言行蛮横无耻!

综合俄新社、塔斯社等多家俄媒报道,俄罗斯联邦安全会议副主席梅德韦杰夫12日参加圣彼得堡国际法律论坛时称,美国一方面说承认只有一个中国,另一方面几乎像对待一个主权国家一

梅德韦杰夫警告:如果第三次世界大战爆发,不会从坦克或战机开始

据塔斯社报道,俄罗斯联邦安全会议副主席梅德韦杰夫28日在社交平台Telegram上发文痛斥西方国家试图为援乌武器辩护的做法,后者声称这是为了防止世界大战爆发,梅德韦杰夫对此发出

普京:对比日本,俄罗斯才是“日出之国”

塔斯社:普京称俄罗斯是真正的“日出之国” 据俄媒报道,普京当天在论坛上提到废物回收利用、清理垃圾等话题,他谈及堪察加的地理位置时发表了上述观点。“我认为,说到地理位

浏览榜

-

1、

2018年中国公募基金行业发展战略研究:逐鹿大资管,寻基金的危与机

-

2、

请记住这个年轻人,他叫“云贵川”

-

3、

首批养老目标基金获批 要不要买?

-

4、

万亿市场将爆发!14只养老目标基金获批,160万年薪招人

-

5、

2019支付宝集五福正式开启 支付宝友善福怎么收集?

-

6、

融通新蓝筹混合基金最新净值涨幅达2.28%

-

7、

国泰利享中短债债券型基金基金合同内容摘要

-

8、

听说自己在中国成了“姨” 特蕾莎

-

9、

基金风险准备金暂行办法发布

-

10、

刚刚,养老目标基金来了!普通人该不该买?

-

11、

长信长金通货币市场基金更新的招募说明书摘要

-

12、

基金总规模逼近7万亿元

-

13、

规定基金风险准备金不可投资权益类资产-财界网

-

14、

逾3000亿专项基金加速进场 民企融资迎春

-

15、

重庆局召开2017年辖区私募基金监管工作座谈会

-

16、

华夏货币市场基金

-

17、

最新权威榜单:一季度基金公司盈利规模排行

-

18、

近1/4货币基金规模不足亿元部分面临清盘

-

19、

盛世投资赵元奇:政府引导基金向市场化专业化国际化演变

-

20、

阿根廷卫生部宣布为6到11岁儿童接种莫德纳疫苗

最新发布

- 山东中小企业多项指标全国居前,“小身板”迸发大能量

- 春节旅游开门红 去年旅游企业注册量超30万家

- 湖南企业税收贡献“四张榜单”出炉!新兴产业、县域企业表现亮眼

- 以人才高质量发展推动企业创新转型

- 提前对接主动服务 德阳电力助力企业“开门红”

- 梅德韦杰夫谈台海问题,批美国对待“一个中国”的言行蛮横无耻!

- 梅德韦杰夫警告:如果第三次世界大战爆发,不会从坦克或战机开始

- 普京:对比日本,俄罗斯才是“日出之国”

- 中国2名落选秀找到新工作,布克与詹娜分手,詹姆斯传来坏消息

- 阿根廷卫生部宣布为6到11岁儿童接种莫德纳疫苗

- 冰岛火山喷发缓和,不影响飞行

- 11月6日各国已公布的经济指标

- 879wan《战天堂》就来战场厮杀吧

- 四川省人民政府关于同意建立四川汉王山东河湿地省级自然保护区的批复

- 比过山车还刺激

- 一般的石斛与铁皮石斛的区别

- 同仁堂铁皮石斛的价格是多少钱一斤

- 黃雪辰孫文雁花游雙人賽獲銀牌創歷史佳績

- 济南市中垠广场对于邹城万德广场商铺说未来钱不值钱房

- 深圳市场监督

网站简介看九州是大型资讯网站。